Não subestime a China: crise imobiliária e dados fracos indicam desaceleração e não ‘colapso’, dizem analistas

Segundo especialistas, a economia do gigante asiático está em transição e se recupera aos poucos da pandemia

Por Monique Lima, InfoMoney - Há alguns meses, a China tem decepcionado o mercado com resultados econômicos aquém do esperado. Dados recentes de consumo, produção industrial, mercado de trabalho, exportações e importações não atenderam às expectativas. Para piorar, o mercado imobiliário – importante motor econômico – mostra cada vez mais sinais de deterioração, com a construtora Country Garden com dificuldades em pagar suas dívidas após a crise da Evergrande dois anos atrás. Seriam sinais do colapso do gigante asiático?

“Não há colapso”, afirma Gabriela Santos, estrategista do J.P. Morgan. “O que vemos é um desalinhamento entre expectativas e o crescimento real. Então, são feitas revisões para números menos positivos, principalmente para o lucro das empresas.”

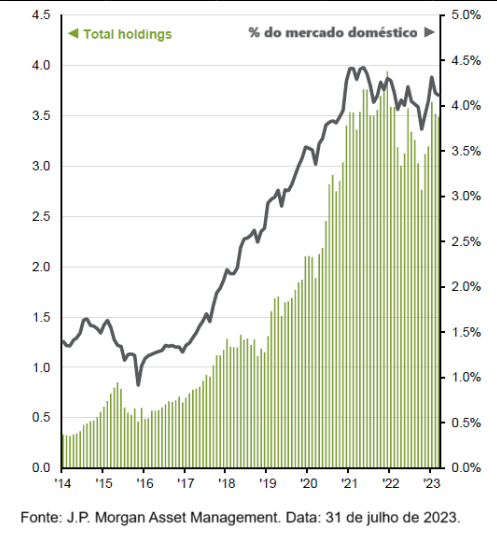

Segundo a Bloomberg, em um período de 13 dias, fundos estrangeiros se desfizeram de US$ 10,7 bilhões em ações A chinesas, listadas no mercado doméstico de Shanghai e Shenzhen. Com isso, o índice CSI 300 está negociando em seu nível mais baixo desde novembro de 2022.

Embora soe enorme, o valor representa 2,2% em comparação com o volume total de dinheiro estrangeiro investido no país. Em julho, o estoque de investimento estrangeiro em ações A chinesas somavam US$ 480,9 bilhões (3,5 trilhões de yuans), segundo dados do J.P. Morgan.

Para Gabriela, é uma questão de reposicionamento de carteira, visto o menor otimismo com a China neste momento.

"Atualmente, há cenários mais positivos em outros mercados similares, como Índia e Japão, o que leva a um reposicionamento de carteira", diz Gabriela.

Copo meio cheio ou meio vazio?

Louis-Vincent Gave, CEO da casa de análise Gavekal, afirmou em artigo publicado nesta quarta-feira (23) que os dados dos “mercados financeiros não confirmam a desgraça e a melancolia que correm desenfreadas na mídia financeira” em relação ao “colapso” da China.

Segundo Gave, no primeiro sinal de problemas financeiros em um país, as ações dos bancos locais são as mais afetadas. Em 2008, na crise imobiliária dos Estados Unidos, as ações dos bancos perderam 60% do valor seis semanas antes da quebra do Lehman Brothers.

“As ações dos bancos chineses subiram na última década. E este ano, nem chegaram às mínimas registradas em outubro do ano passado”, escreve Gave.

Dentre as dez ações em que a Bloomberg registrou maior saída dos fundos estrangeiros em agosto, apenas uma era de um banco chinês – o China Merchants Bank, com US$ 4,7 bilhões retirados.

Gave afirma ainda que, nos últimos 12 meses, as Treasuries de longo prazo dos Estados Unidos entregaram um retorno negativo de 17%. No mesmo período, as ações dos bancos chineses subiram 6,7% na moeda local.

Outro argumento apresentado pelo diretor da Gavekal é a resiliência dos preços das commodities. O índice de commodities CRB registra uma modesta alta de 0,38% no ano, até 23 de agosto.

"Se a economia chinesa estivesse passando por um colapso, você esperaria que os preços das commodities estivessem baixos", escreveu.

Para Gave, há, sim, um problema considerável no setor imobiliário chinês, com as empresas com dificuldade em pagar suas dívidas e falindo. Entretanto, para o CEO, não houve contágio para outros setores e esta não é uma novidade para o país: “o problema imobiliário chinês tem sido um acidente lento ao longo dos últimos cinco anos.”

Não subestime a China

O Partido Comunista Chinês prevê um crescimento de 5% do Produto Interno Bruto (PIB) em 2023. Para Gabriela Santos, é um valor razoável e muito melhor do que o cenário de muitos países desenvolvidos e emergentes neste ano.

"A tese de investimentos na China continua válida. Entretanto, é necessário ter critério e olhar para setores específicos, com potencial de crescimento dentro da nova realidade do país", diz a estrategista do J.P. Morgan.

Segundo ela, a economia da China está passando por uma transição onde o foco do crescimento está sendo deslocado do mercado imobiliário e industrial para o setor de consumo das famílias.

“A classe média da China é uma grande potência de consumo, somente atrás da classe média dos Estados Unidos. Acreditamos em um crescimento muito elevado para os próximos anos, mas ainda comedido no curto prazo”, afirma.

O Bank Of America (BofA) segue a mesma linha de avaliação. Segundo os analistas Benson Wu e Helen Qiao, o consumo de serviços está mais acelerado com viagens, hospedagem e entretenimento fortes no verão.

Outro indicador indireto do consumo forte na China é o impulso das ações do setor de luxo. A China e os chineses representam uma parcela significativa das vendas de luxo e as ações de marcas relevantes como LVMH, Hermés e Ferrari subiram cerca de 30% no ano até julho.

Gabriela afirma que os movimentos de expectativa são muito rápidos, tanto o otimismo quanto o pessimismo. “Agora, o pessimismo está muito alto. Mas no começo do ano teve uma entrada muito grande com o fim das restrições da política de Covid zero. O próximo movimento será de otimismo de novo, com sinais de mais apoio do governo à economia e ao setor imobiliário.”